Cliccando sul pulsante "Accetta tutti i cookie": l’utente accetta di memorizzare tutti i cookie sul suo dispositivo.

Cliccando su "Impostazioni cookie": l’utente sceglie le tipologie di cookie che saranno memorizzate nel suo dispositivo.

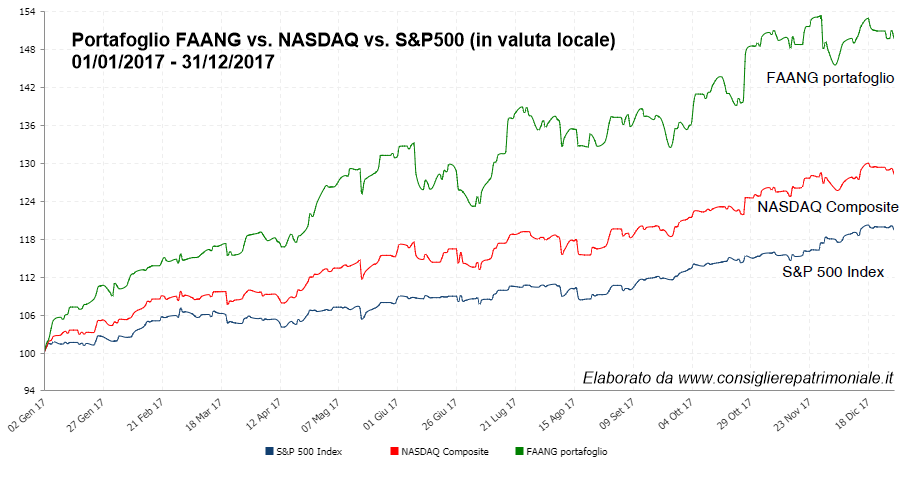

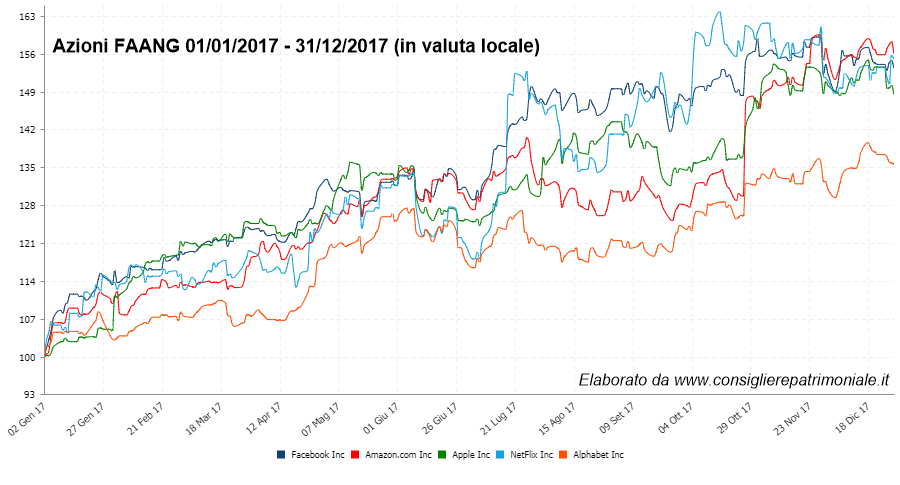

Nel corso del 2017 i cinque titoli tecnologici USA del gruppo FAANG hanno realizzato guadagni stellari. Un rendimento medio del 49%, contro il 19% dell’indice S&P500 e del 28% del NASDAQ.

Nel corso del 2017 i cinque titoli tecnologici USA del gruppo FAANG hanno realizzato guadagni stellari. Un rendimento medio del 49%, contro il 19% dell’indice S&P500 e del 28% del NASDAQ.

FAANG vs FAAMG

Ma cosa vogliono dire queste sigle?

FAANG è l’acronimo dei cinque titoli tecnologici americani più grandi per capitalizzazione indicati con le loro iniziali: Facebook, Apple, Amazon, Netflix, Alphabet, il genitore di Google. Un’alternativa a questo gruppo è quello chiamato FAAMG, che include Microsoft escludendo Netflix.

I consistenti guadagni che nel 2017 hanno spinto le valutazioni azionarie molto in alto hanno anche portato il rapporto P/E per il settore tecnologico dal 21,6 al 24,5 rendendolo il secondo segmento più caro dello S&P 500 dopo l’energia.

Mentre per quanto riguarda le azioni FAANG, il suo P/E è aumentato da 22 a 27 nel 2017, mentre l’S&P 500 ha chiuso l’anno con un P/E di 23.

Alla luce di questo, da più parti, si teme la rischiosità di continuare a scommettere pesantemente sulla tecnologia anche se, allo stesso modo, nel 2016 molti erano scettici sul mercato americano che poi ha offerto rendimenti a dir poco entusiasmanti.

Rischi in crescita

Con valutazioni così elevate, i guadagni potrebbero ridursi con ripercussioni sui prezzi delle azioni tecnologiche. Se l’economia dovesse cominciare a vacillare e la spesa dei consumatori ridursi, Amazon, Apple e Netflix potrebbero subirne conseguenze. Nel caso in cui i budget pubblicitari venissero tagliati, Facebook e Google potrebbero assistere ad un blocco della crescita dei loro ricavi. Inoltre, all’aumentare dei tassi di interesse, il valore attuale degli utili attesi precipiterà.

Un altro rischio alle porte riguarda la regolamentazione governativa che prende di mira le grandi aziende tecnologiche. Google è al centro di un’azione antitrust da parte delle autorità di regolamentazione europee, Facebook è stato accusato di essere un canale per “false notizie” e un fattore abilitante dell’intromissione straniera nella politica degli Stati Uniti, mentre Amazon sta monopolizzando la vendita al dettaglio. Tutte le grandi aziende di tecnologia stanno sollevando preoccupazioni sulla vasta raccolta di dati personali.

Intanto, per il crescente numero di investitori che hanno in portafoglio fondi indicizzati un freno per i loro rendimenti futuri potrebbe derivare dalla frenata dei tecnologici. I fondi indicizzati sono ponderati in base alla capitalizzazione. Poiché i titoli tecnologici sono aumentati vertiginosamente sono diventati una percentuale maggiore sia dei principali indici di mercato sia dei fondi indicizzati che seguono questi indici.

Il risultato è che questi fondi indicizzati sono maggiormente esposti in società più costose. Diverse ricerche hanno dimostrato che una strategia che riduce l’esposizione alle azioni più costose e favorisce azioni più economiche, produce migliori rendimenti quindi andrebbero riequilibrati i portafogli in altri fondi con una minore esposizione alle azioni tecnologiche.

Non è un caso che i gestori dei fondi specializzati in azioni americane che lo scorso anno abbiano sovrappesato i titoli tecnologici e in particolare i FAANGs hanno avuto risultati molto migliori rispetto all’indice globale americano.

Un punto a favore per i fondi a gestione attiva. In questo caso il gestore che ha scommesso sui tecnologici americani, ha messo in tasca dei clienti, possessori di quote del fondo, un guadagno di molto superiore ai fondi passivi.

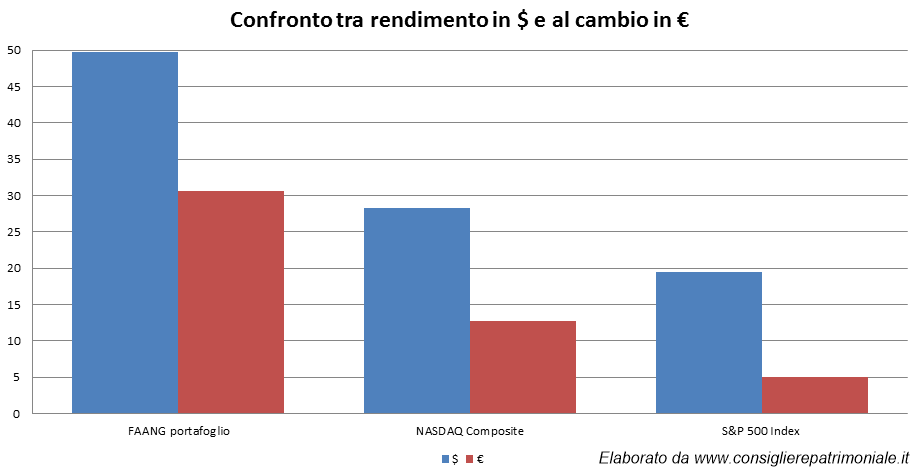

Un discorso a parte lo merita il cambio.

Nel 2017 il cambio euro/dollaro è passato da 1,05 a 1,20 circa, con una perdita secca del 14% nell’anno!(vedi grafico – fonte XE Currency)

Molti risparmiatori non considerano l’asset valutario quando fanno un investimento.

Comprare una azione americana o un fondo specializzato in azioni americane che non siano coperti al cambio (operazione soggetta a commissioni: in questo momento coprirsi sul dollaro può costare dal 1,5% al 2%!) espone, oltre al rischio mercato dovuto all’oscillazione dei prezzi del titolo o della quota, al rischio valuta euro contro dollaro.

Per semplificare.

Se decidessimo di comprare una azione Apple, quotata in dollari, per acquistare l’azione dovremo approvvigionarci di moneta americana, pertanto andremo a comprare dollari. Poi con i dollari in mano andremo a comprare l’azione. Naturalmente tutte queste fasi sono gestite dall’intermediario e riportate nelle contabili ma nella valutazione del rendimento dell’investimento effettuato va considerato l’effetto della valuta salvo scoprire delle sgradite sorprese.

Tornando all’esempio esposto all’inizio l’impatto del cambio avrebbe influito sui rendimenti con gli effetti evidenziati nel grafico sotto:

A presto.

Andrea.

Papà di Alessandro e Jacopo, marito di Simona, abito a Porto S.Elpidio. Aiuto Imprenditori e Professionisti a proteggere la loro ricchezza. Lo faccio attraverso una attenta e costante analisi di tutto il patrimonio finanziario, immobiliare e di impresa, compresi i rischi NON finanziari.

Vieni ad ascoltare i miei commenti audio che pubblico ogni mattina sul mio canale Telegram QUI–> https://t.me/cpatr